老後の資産運用で多くの人が考えることは「老後破産の回避」ではないでしょうか。

老後資金が不足して生活が困窮しないように、少しでもお金を貯めたり貯めたお金を増やしたりしておくことは大切です。

しかし中高年やすでに老後を迎えている場合、若い世代とは取れるリスクや狙えるリターンが大きく異なってくるため、資産運用であれば何でもよいというわけではありません。

本記事では、老後の資産運用でやってはいけないことを7項目や4つの運用方法について紹介します。

あわせて大切な資産を失わないように注意したいことと、いかにリスクを抑えながら老後の安心を獲得するかについても解説していきます。

老後の資産運用でやってはいけないこと7選

老後の資産運用でやってはいけないことを7項目に整理しました。

7項目のうち、年代によっては問題のないものもありますが、60代以上で老後に差し掛かった人は特に「やってはいけない」と認識しておくことが大切です。

1.ハイリスク商品への投資

老後は「資産運用の時間があまりない」との考えから短期間で大きなリターンが狙えるような投資に目が向きやすい一面があります。

例えばFXの短期売買やバイナリーオプション(※)、暗号資産(仮想通貨)などはその典型です。

これらの投資は、短期的に資金を2倍、3倍にもできる可能性を秘めていますが、ハイリターン投資はハイリスク商品でもあります。

場合によっては、短期間に資産を全部失う恐れもあるため、老後の資産運用には適していません。

※バイナリーオプションとは、一定時間後に為替レートが指定ラインを上回るか下回るかを予想するFXの派生的な商品のこと

2.退職金の一括投資

老後を目前に控えた時期に、会社員や公務員など給与所得者として勤務してきた人のなかには退職金を受け取る人もいるのではないでしょうか。

特に何か事業をしていたり親族から遺産が入ってきたりする予定がない限り、退職金は実質的に人生最後の大金となります。

それだけに資産運用で増やし、老後の生活を豊かにしたいと考えるのはごく自然なことです。しかしその退職金を特定の投資商品に一括投資することは、おすすめできません。

仮にそれが資産運用法として適切であっても、一度に全額を投資してしまうとその投資商品と「心中」することになってしまいます。

投資先を分散してリスクを軽減することは、資産運用の基本となるため、複数回に分けて投資して価格変動リスクを平均化することが適切です。

手元にまとまったお金があったとしても、成果を急ぎ焦って投資をするのではなく、まずは少しずつ分散投資を意識して進めていくことをおすすめします。

3.手数料負けしてしまう金融商品

「資産運用のことはよく分からない」という人に向けに運用を任せられる「ファンドラップ」「ロボアドバイザー」といったサービスがあります。しかしいずれも手数料の高さがデメリットです。

これらと同じ理由で、「テーマ型投資信託」「変額年金保険」なども手数料コストが高いことから、老後の資産運用には不向きといえます。

単純計算で利回り4%の運用ができても手数料が1%の場合、実質的な利回りは3%です。

しかも思うような運用利回りになっていない場合でも手数料は変わらず発生するため、利回りが低くなると手数料が高い分マイナスになってしまう可能性もあります。

手数料が高い投資商品は「手数料負け」のリスクがあるため、老後の資産運用としては「やってはいけない」と考えたほうがよいでしょう。

4.現金化に時間がかかる投資

資産運用をする場合、商品によっては現金化に時間がかかったり、投資家の都合でいつでも現金化できなかったりするものがあります。

例えば現物不動産(アパートやマンションなど)は、買い手を見つけて売却する必要がありますし、仕組債(※)は満期まで原則途中解約不可といった具合です。老後は、自分や配偶者などが高齢になることで病気のリスクも高くなります。

将来的に「今すぐお金が必要」という事態になる可能性はゼロではありません。そのため資産運用の際は、一部の必要な現金を残しておくか、現金化に時間のかかる投資は避けたほうが無難です。

※仕組債とは、金融派生商品の一種で特殊な仕組みの債券のこと。高利回りである一方で損失のリスクがある

5.不自然に利回りの高い投資

利回りの高い投資は、短期間に老後資金を増やせる可能性があるため、魅力的に見えます。しかし不自然に利回りが高いものは、詐欺の可能性が高く基本的に関わるべきではありません。

一般的に資産運用の利回りは数%から高くても10%程度が相場です。それを大きく上回るような利回りをうたっている投資商品は現実味がありません。

また資産運用の利回りは、年利で表示されるのが一般的です。それに対して月利で表示しているものは、高利回りを際立たたせるための「演出」の可能性が高く、やはり詐欺を疑うべきでしょう。

6.たこ足ファンド

たこ足ファンドとは、分配金に投資家から集めた元本が含まれているファンド(投資信託)のことです。

高配当をうたう投資信託や毎月分配型の投資信託に見られる傾向で、タコが自分の足を食べることになぞらえて「たこ足ファンド」と呼ばれています。

元本を含めた分配金を出しているため、あたかも毎月多くの収入が得られるように見えますが、その一部は元本です。

分配金を出すごとに元本が減ってしまうため、投資信託の価格となる基準価額が下がってしまいます。自分のお金が払い戻されているだけの商品に手数料を支払うのは無駄になるため、たこ足配当を出しているような投資信託は老後の資産運用だけに限らず、おすすめできません。

7.節税効果を目的とした投資

投資マンションの広告などによく登場する「節税効果」の文言を見たことはありませんか。

たしかに不動産投資には、節税効果があります。しかしそもそも老後の資産運用をする人のうち節税が必要なほど本業の収入がある人は限られてしまうでしょう。

この場合、節税効果をうたい文句にしている投資はあまり意味がなく、むしろリスクのほうが高いため、避けるべきです。

あなたの老後資金が狙われないために注意すべき2つのこと

老後破産を避け、豊かな老後生活を送るために現役世代から備えている人は多くいます。

また会社員など給与所得者として長年勤めてきた人のなかには、退職金を手にする人も少なくありません。こうした老後資金は「狙われている」と考えておきましょう。

詐欺師などの犯罪者は論外ですが、そうでなくても金融機関や証券会社なども老後資金を持っている人たちを有望なマーケットと見なしています。

そのため金融機関などの担当者が話すことを鵜呑みにして投資しないように注意が必要です。

1.退職金は「人生最後の大金」かもしれない

先述したように退職金を手にする多くの人にとって、退職金は「人生最後の大金」の可能性があります。それだけに「失敗できない資金」ということは言うまでもありません。

本記事で紹介している「やってはいけない7選」を意識しつつ検討することが必要です。たとえ慎重になりすぎて利益を逃したとしても、退職金が減るわけではありません。

「慎重になりすぎても損をすることはない」という意識を心に刻み込んで運用方法を検討しましょう。

2.投資経験の少ないシニアが狙われる

老後の資産運用を検討している人のなかには、いままで資産運用や投資をしてこなかった人もいるかもしれません。

投資経験がなかったり少なかったりするにもかかわらず、まとまったお金を持っている場合は恰好の的になりえます。

実際に起きている投資詐欺や、それに近い詐欺まがいの事件では、お金を持っている高齢者が被害者になっているケースが多いことから細心の注意が必要です。

金融庁や国民生活センターなどの公的機関も注意喚起をしているため、甘いもうけ話に誘惑されないように気をつけましょう。

老後の資産運用で押さえておきたい4つのポイント

老後の資産運用においてやってはいけないこと、そして注意するべきことについて解説してきました。

ここからは、老後の資産運用で押さえておきたい4つのポイントについて解説します。

1.老後の資産運用は「増やすこと」を目指さない

資産運用の目的は、お金を増やすことですが、老後の資産運用では積極的に増やすことを目指さないことが重要となります。

なぜなら、お金を増やすことを優先しすぎるとどうしてもリスクの高い投資に目が向いて詐欺に遭うリスクが高くなってしまうからです。

「大切な資産をいかに守るか」「老後資金をできるだけ減らさず資産寿命を延ばす」などを重視することをおすすめします。

2.人任せにせず、自分で判断する

自分で情報収集をして、自分で判断することは投資の基本です。人任せにしてしまうと詐欺業者につけ込まれる隙を作ってしまいかねません。

また人任せにした場合は、損をしても理由が分からず同じ失敗を繰り返す原因になってしまいます。投資をするには、金融に関する知識が必要です。

その知識を自分で学び、情報を集め自分で行動することを心がけましょう。

ただし投資信託のようにファンドマネージャーが運用している商品を選ぶことは、もともと運用されている商品を自分で選んで購入しているため、「人任せ」ではありません。

ここでいう「人任せ」とは、他人の意見や勧誘を鵜呑みにして投資をしてしまうことです。

3.他人から勧められたものは一度疑ってみる

前項の続きとして、他人から勧められたものは少なくとも一度は疑ってみるようにしましょう。

例えば金融機関から投資信託を勧められることがありますが、「それは本当に買うべき商品なのか」「金融機関側が売りたい商品なのか」を見極めることが必要です。

金融機関や運用会社は、手数料が収入源となるため、投資家にとって手数料負担の大きい商品(つまり買うべきではない商品)を売りたいという一面があることも忘れてはいけません。

前項と同様に他人から勧められたとしても鵜呑みはせず、「人任せ」にならないように注意しましょう。

4.老後の資産運用であっても長期目線で

老後の資産運用では、若い人ほど運用期間を確保できないことがデメリットとなります。

仮に65歳から「老後」が始まって95歳まで生きた場合、「老後」の期間は30年です。長期目線で取り組むのが資産運用の鉄則ですが、それは老後の資産運用でも変わりません。

短期的な利益を狙って将来的に必要な資金を失ってしまうことは本末転倒です。そのため常に長期目線を意識しながら資産寿命を長くする姿勢で臨みましょう。

老後から始められるおすすめの資産運用

老後から始められる資産運用法として、4つの運用商品を紹介します。

これらは、いずれもキャピタルゲイン(値上がり益)よりもインカムゲイン(保有していることで定期的に得られる利益)を重視したものです。

「公的年金に上乗せして老後の生活を豊かにするための商品」という視点で比較検討してみましょう。

1.NISAを活用したインデックス投資

2024年1月からNISA制度が大幅に拡充されました。旧NISAは、時限的な制度でしたが、新NISAでは恒久化され、有限だった運用益に対する非課税期間は無期限となりました。

さらに投資枠の上限は、1,800万円まで引き上げられたため、本格的な老後の資産運用にも活用できます。資産運用で得られた利益に税金がかかる場合、税率は20.315%(復興特別所得税を含む)です。

NISA口座で資産運用をした場合は、この税金が非課税となるため手取り分が約2割多くなります。

NISA口座では、さまざまな投資信託やETFなどを購入できますが、そのなかでもインデックス型投資信託がおすすめです。

インデックスとは、市場の動向を示す指数のことで、例えば株式市場の指数(株価指数)には日経平均株価やTOPIXなどがあります。

こうしたインデックス型の投資信託やETF(上場投資信託)への投資は、インデックス投資と呼ばれ、対象となる指数と連動する投資信託を購入することで「市場全体への投資」と同じ効果が得られます。

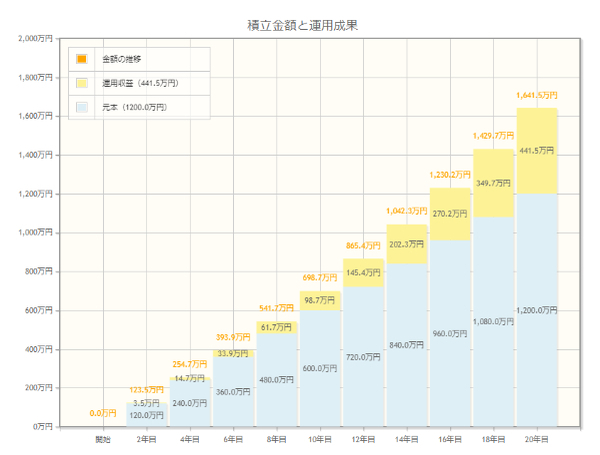

市場全体への投資となり、分散性が高くリスクに強いことが特徴です。仮に60~80歳まで毎月5万円を積み立て、年利3%で運用すると約1,641万円になります。

60歳になったときに「まだまだ老後は長い」と考えて積立運用を始めたとしても、本格的な資産形成が期待できることが理解できるのではないでしょうか。

インデックス投資で十分な資産形成ができたあとは、積み立てを終了して毎月一定額ずつ取り崩し、老後資金として活用できます。

もちろんこうした積み立てによるインデックス投資は、現役世代のうちから始めて運用期間をさらに長く確保することで、さらに大きな資産形成効果が得られることは言うまでもありません。

2.高配当ETF

高配当ETFとは、上場している株式のなかで配当利回りが高い銘柄を「詰め合わせパック」のようにした商品のことです。

ETF(上場投資信託)となるため、こちらも証券取引所に上場しており、証券口座を通じて手軽に購入できます。数ある高配当ETFのなかから、おすすめの銘柄を以下で4つ紹介します。

| ETF銘柄名 | 投資地域 | 概要 |

|---|---|---|

| NEXT FUNDS 野村日本株高配当70連動型上場投信 | 日本 | 配当利回りの高い70銘柄で構成 |

| 上場インデックスファンド日本高配当(東証配当フォーカス100) | 日本 | 配当利回りの高い株式90銘柄とREIT10銘柄で構成 |

| バンガード・ハイディビデンド・イールドETF | 米国 | 米国を代表する高配当ETF。主要な450銘柄で構成されておりリスクの分散性も高い |

| SPDRポートフォリオS&P500高配当株式ETF | 米国 | S&P500構成銘柄のうち配当利回りの上位80銘柄で構成 |

ETFの銘柄ごとに配当利回りは異なりますが、おおむね3~5%台の利回りが期待できます。

これらのETFを保有しておくことで数ヵ月に一度の分配金収入があるため、持っておくだけで自分年金づくりが可能です。

3.東証REIT指数ETF

東証REIT指数とは、東京証券取引所に上場している不動産投資信託(J-REIT)全体の動向を示す指数のことです。

この東証REIT指数と連動するETFを購入することで「東証に上場しているJ-REIT全体への投資」と同様の効果が得られます。東証REIT指数もインデックスの一種となるため、これもインデックス投資です。

J-REITには、住居や商業施設、ホテルなどさまざまなジャンルがあります。しかし市場全体への投資であれば特定ジャンルの不動産で価格の下落が起きてもリスクを抑えやすい傾向です。

またインデックス投資と不動産投資それぞれのメリットを享受できます。

東京証券取引所には、東証REIT指数と連動するETFが多く上場していますが、それらの利回りは約3~4%台です。

4.不動産小口化商品

現物不動産は、投資額が高額になりやすいため、自分で購入しにくい点がデメリットです。

一方で不動産小口化商品は、文字通り不動産を小口化して購入できる商品のため、「高すぎて買えない」という問題を解決できます。

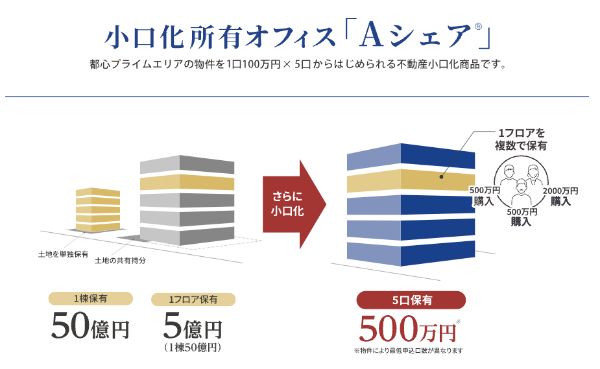

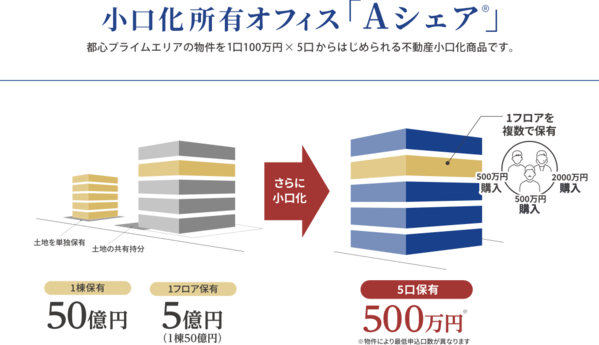

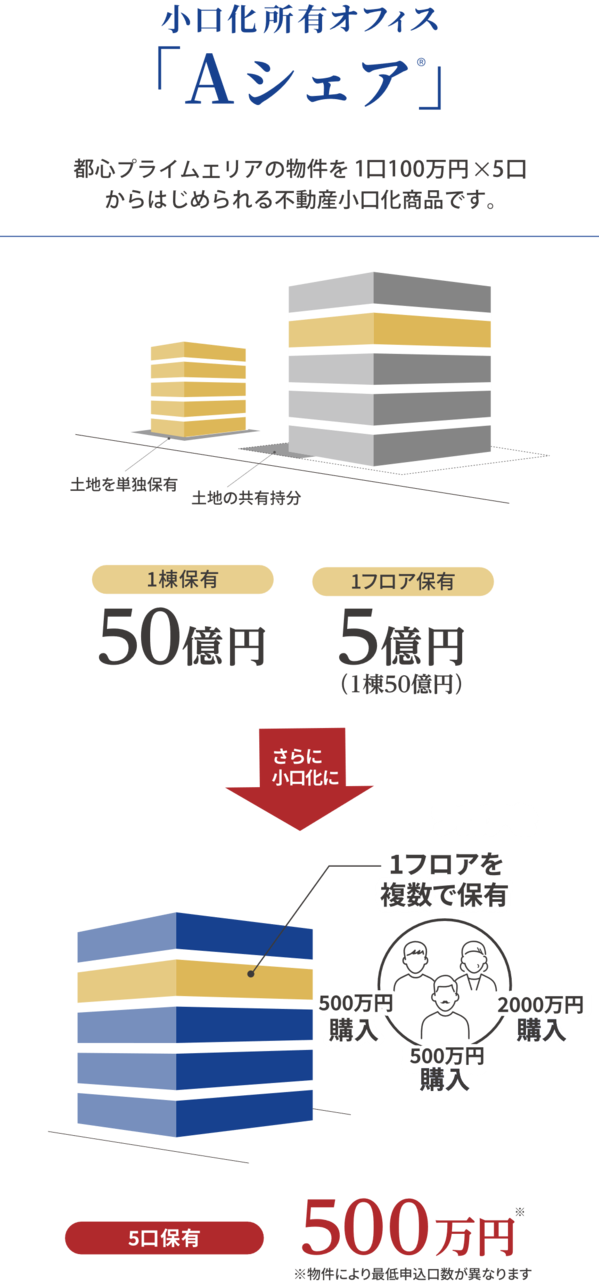

ここでは、ACNの「Aシェア」というオフィスビル投資の小口化商品を紹介します。この「Aシェア」は、1口100万円で5口から投資できるため、500万円から始めることが可能です。

運用対象は、東京都心部のオフィスビルです。優良物件のため、安定した賃料収入が期待できますが、それを一棟購入するには数十億円が必要になります。

しかし「Aシェア」であれば優良なオフィスビルを購入して小口化しているため、投資家は1口100万円で5口から 投資が可能です。「Aシェア」の小口化イメージは、以下のとおりです。

例えば50億円のオフィスビルであっても500万円から投資できるため、個人にも優良物件への投資の門戸が開かれます。

こうした不動産小口化商品は、専門の不動産会社がプロの目線で優良物件を厳選しているため、不動産のことがあまり分からない人でも優良物件と出会える可能性があることが大きなメリットです。

失敗できない老後の資産運用では、こうしたプロの目利きを味方につけるのも有効です。

まとめ

老後資金は、非常に大切なお金です。くれぐれも過度なリスクにさらすことのないよう、大切に運用しましょう。

お金を積極的に増やすよりも守って資産寿命を延ばす……これを意識して慎重に取り組むことができれば老後生活をより豊かなものすることが期待できます。