不動産小口化商品と不動産クラウドファンディングは、どちらも少額から投資できる不動産関連商品です。少額から不動産に投資したい方にとっては興味のある分野だと思いますが、不動産小口化商品と不動産クラウドファンディングには大きな違いもあるため、大切なお金を投じるのにあたって違いをしっかり踏まえて最適な選択をする必要があります。

本記事では不動産小口化商品と不動産クラウドファンディングの違いを明らかにした上で、それぞれの基本や特徴を解説します。

不動産小口化商品と不動産クラウドファンディングの違い

不動産小口化商品と不動産クラウドファンディングの違いについて、さまざまな項目ごとに解説したいと思います。異なる部分があるのは、以下の項目です。

- 不動産の所有形態

- 投資可能な資金規模

- 投資期間

- 法的な位置づけ

- リスク

これらの違いに続いて、両者が似ている部分についても解説していきます。

不動産の所有形態が違う

現物不動産であれば「投資している人=所有者」ですが、不動産関連商品の場合は、種類によって違いがあります。不動産小口化商品にはいくつかのタイプがありますが、そのなかでも主流といえる任意組合型の場合は物件の「一部」を所有します。小口化されているとはいえ、出資分に応じて物件のオーナーになります。

これに対して不動産クラウドファンディングは事業者が物件の所有権を有し、投資家は「利益を分配される権利」を所有します。

投資可能な資金規模が違う

少額から始められるとして関心を集めている不動産関連商品ですが、それぞれ最低投資金額の規模感に違いがあります。任意組合型の不動産小口化商品は、100万円など一定のまとまった金額であるのに対して、不動産クラウドファンディングは1万円から投資可能な案件もあります。

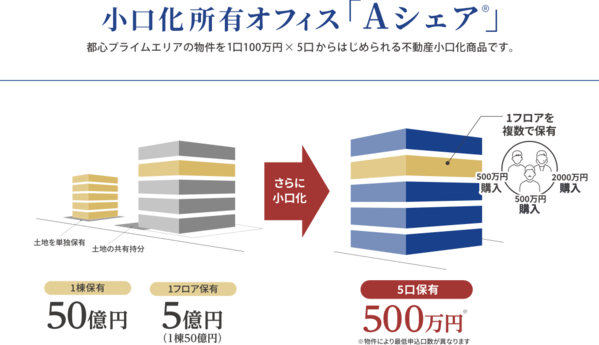

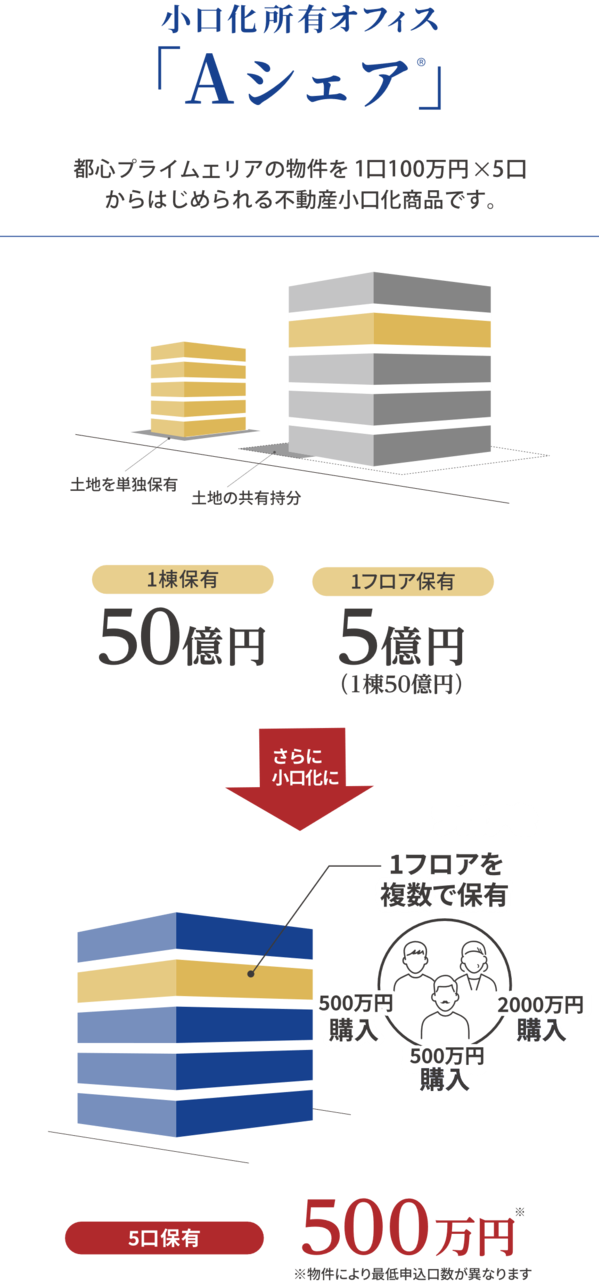

主要な任意組合型不動産小口化商品の1つである「Aシェア」は、1口100万円を5口から投資できる仕組みになっているため、最低投資金額は500万円ということになります。

一方の不動産クラウドファンディングでは、多くの案件が1万円から投資可能で、一部には10万円程度というものもありますが、いずれもきわめて少額であることに変わりはありません。

投資期間が違う

投資期間を比較すると、不動産小口化商品は全体的に中長期的なものが多く、不動産クラウドファンディングは数か月から半年、1年といった短期の案件が多く見られます。

資金規模とも共通して、不動産小口化商品は本格的な投資商品が多く、不動産クラウドファンディングは手軽なものが多い傾向があります。

法的な位置づけが違う

不動産小口化商品と不動産クラウドファンディングは、いずれも法的には同じ不動産特定共同事業法という法律に基づいています。ただし、厳密には不動産小口化商品は同法の制定時からあったもので厳しい要件を満たした事業者のみが取り扱う投資商品という位置づけです。

不動産クラウドファンディングは同法の改正によって2017年に登場したスキームで、「第3の不動産関連商品」といわれています。もちろん不動産クラウドファンディングの法律に則った投資商品となっているため、国による定義や事業運営マニュアルなどが整備されており、安心して投資できる商品です。

リスクが違う

投資である以上、不動産小口化商品、不動産クラウドファンディングのどちらにもリスクはあります。不動産の価値が低下してしまうことによる資産の毀損や賃料収入の低下などは、どちらにも共通するリスクです。

ただし、任意組合型の不動産小口化商品であれば不動産の一部を所有するため仮に事業者が経営破綻をしたとしても不動産の所有権に直接の影響が及ぶことはありませんが、不動産クラウドファンディングの場合は事業者が経営破綻してしまうと出資金が戻ってこないといったリスクが考えられます。

両者が似ている部分

ここまでは不動産小口化商品と不動産クラウドファンディングの違いが際立っている部分について解説しましたが、両者が似ている部分もあります。似通っている主な部分は、以下の3点です。

①流動性

運用期間中の途中解約はどちらも難しいという部分は共通しています。仮にできたとしても元本割れになる可能性が高く、どちらも流動性は高くありません。

②物件管理

不動産を運営するとなると物件の管理や家賃の回収といった業務を伴いますが、不動産小口化商品と不動産クラウドファンディングはいずれも管理業務も込みで商品が販売されているため、投資家は管理不要です。このことは両者に共通するメリットといえます。

③投資する方法

不動産小口化商品、不動産クラウドファンディングともに商品を取り扱っている事業者があります。これらの投資をする際には事業者の募集情報を探し、そこに応募する形が一般的です。不動産への投資だからといって不動産会社から購入するわけではない点では、両者は共通しています。

不動産小口化商品の基礎知識

ここでは、不動産小口化商品についての基本を解説します。同商品への投資を検討している方は、以下の内容をしっかり理解しておくことをおすすめします。

不動産小口化商品の仕組み

不動産小口化商品は、文字通り不動産を「小口」化した商品です。個人では手が届かないような高額の優良物件を小口化し、投資しやすいようにして販売されます。

法的な位置づけについてはすでに解説した通りで、事業者は不動産を小口化して販売し、投資家は不動産の小口オーナーになります(任意組合型の場合)。

その物件で発生した利益は出資分に応じて事業者から投資家に支払われる仕組みになっています。

不動産小口化商品のメリット

不動産小口化商品のメリットは、主に3つあります。

- 目利きが不要で初心者が不利にならない

- 管理不要

- 比較的低リスクで運用できる

不動産小口化商品のデメリット

メリットの次には、不動産小口化商品のデメリットも見てみましょう。デメリットとして留意しておきたいのは、以下の3点です。

- 金融機関の融資を利用できない

- 投資商品としての歴史が浅く選択肢が少ない

- 現物不動産と比べると利回りが低くなることがある

いずれも不動産クラウドファンディングと共通するデメリットであり、不動産小口化商品特有というわけではありません。また、2つ目の「歴史が浅い」という点については今後さらに市場が拡大していくことで解消されていく可能性があります。

不動産小口化商品を選ぶべき人

特徴やメリット、デメリットを踏まえて、不動産小口化商品を選ぶべきなのは、以下の2点に該当する人です。

- 数百万円レベルの資金を運用したい人

- 長期目線での投資を考えている人

不動産クラウドファンディングの基礎知識

次に、不動産クラウドファンディングの基礎知識やメリット、デメリットについても解説します。先に解説した不動産小口化商品との違いを意識しながらお読みいただくと投資先を選びやすくなると思います。

不動産クラウドファンディングの仕組み

クラウドファンディングとは、ネット上で出資を募って事業を行う経済活動のことです。ネット上で出資を募るのが大きな特徴で、集めた資金で不動産を運用するのが不動産クラウドファンディングです。

法的な分類では「匿名組合型」で募集・販売されている案件が多く、以降は匿名組合型の不動産クラウドファンディング想定して解説していきます。

不動産クラウドファンディングのメリット

不動産クラウドファンディングのメリットとして考えられるのは、以下の3点です。

- 最低投資金額が1万円からなのでハードルが低い

- 比較的高利回りな案件が多い

- ネット上で手続きを完結できるため簡単、手軽

不動産小口化商品と比べると、投資額や投資方法などにおいて手軽さが前面に打ち出されていることが特徴です。

不動産クラウドファンディングのデメリット

メリットの次に、不動産クラウドファンディングのデメリットも見てみましょう。デメリットとして考えられるのは、以下の3点です。

- 金融機関の融資を利用できない

- 物件を所有するわけではないため事業者破綻などのリスクがある

- 人気案件はクリック合戦になって出資するのが難しい

手軽で高利回りということもあって、案件によっては人気の高さゆえに出資したくても出資するのが難しい部分があります。募集開始になったら人気アーティストのチケット争奪戦のようなクリック合戦になることもあるため、この部分にストレスを感じる人には不向きかもしれません。

不動産クラウドファンディングを選ぶべき人

ここまでの解説を踏まえて、不動産クラウドファンディングを選ぶべきなのは以下の3点に該当する人です。

- 数万円程度の少額で投資したい人

- 相続対策を意識していない人

- 短期目線の人

相続対策には不動産小口化商品が適している理由

ここでは不動産小口化商品を相続対策の手段として検討している方に向けて、不動産小口化商品が相続対策になる理由などについて解説します。

生前贈与でもメリットが大きい

相続対策の一環で、生前贈与を活用するスキームがあります。生前贈与には贈与税がかかるのですが、年間110万円の基礎控除があります。つまり、年間110万円以下の贈与であれば課税されません。

この仕組みを活用して1口100万円の不動産小口化商品を1年に1口ずつ贈与すれば、税負担なく贈与していけることになります。

現物の不動産よりもシンプルな仕組みで生前贈与ができるため、これも不動産小口化商品の相続対策におけるメリットです。

複数の相続人に分割しやすい

不動産小口化商品は遺産分割をしやすいという意味での「相続対策」にも役立ちます。複数の相続人がいるなかで相続する不動産が1つしかないようなケースはよくあると思いますが、こういった場合に不動産を物理的に分割するのは困難です。

そこで代償分割(不動産を相続した人が他の相続人に金銭を支払ってバランスを取る)や換価分割(不動産を売却して現金を分割)といった方法を検討することになるわけですが、いずれもデメリットがあります。

不動産小口化商品の相続であればく1口単位で分割ができるため、スムーズかつ公平な遺産分割が可能になります。

まとめ

不動産小口化商品と不動産クラウドファンディングの違いについて、さまざまな角度から比較しつつ両者の特徴についても解説しました。最適な投資を選ぶために重要なのは、相続対策の必要があるか、投資したい金額がどれくらいなのか、という2点に尽きると思います。それぞれの投資に向いている人物像を本文中で解説していますので、それも参考に最適な選択肢を導き出してください。