不動産小口化商品は、まだ歴史が浅い投資商品ということもあって、「難しそう」「特定の人たちのための投資商品」と思われがちです。

しかし、実際には不動産投資の経験がない人はもちろん、投資初心者であっても簡単に始められる手軽な投資の選択肢です。

そこで当記事では不動産小口化商品のことが気になる方に向けて、不動産小口化商品の仕組みや始め方、メリットなどについて解説します。

不動産小口化商品の始め方はたったの3ステップ

不動産小口化商品は初心者も簡単に投資ができるように設計されているため、始め方はとても簡単です。たった3つのステップで不動産への本格的な投資が可能なので、ここでは不動産小口化商品の「Aシェア」を例に始め方を順序だてて解説します。

不動産小口化商品の始め方をざっくり解説すると

不動産小口化商品は、文字どおり不動産を小口化して投資しやすくした商品です。投資価値の高い優良物件は高額であることも多く、個人投資家には手が届きにくい現実があります。そんな高額物件を小口化して数百万円程度で投資ができれば、これまでになかった投資の選択肢が生まれます。

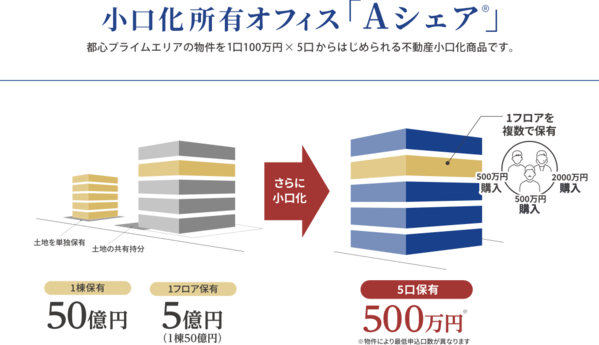

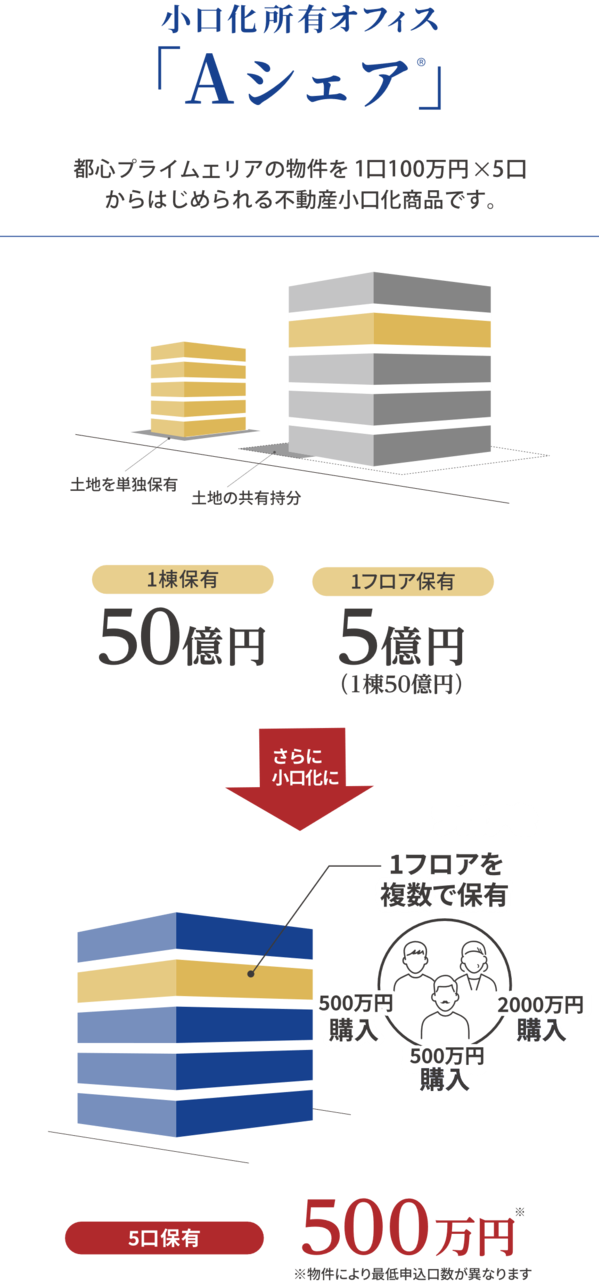

こうしたニーズに応える形で誕生したのが、不動産小口化商品です。ACNの「Aシェア」は主に東京など大都市圏のオフィス物件を小口化した商品で、本来であれば数十億円クラスになる不動産物件を小口化することにより、500万円から投資が可能です。

こちらは、「Aシェア」の小口化イメージ図です。

投資家は小口化された不動産を購入するだけで高額優良物件の一部を所有することができます。一部であってもオーナーであることに変わりはなく、投資分に応じた賃料収入を手にすることができます。

メリットについては後述しますが、個人では手が届かないような高額物件を所有できることに加えて、「買って持つだけ」という簡単さも不動産小口化商品の大きなメリットといえます。

投資したい案件を探し、出資を申し込む

不動産小口化商品を取り扱っている事業者に資料請求・問い合わせをすると、投資可能な物件の案内や説明を受けることができます。案内された物件のなかに投資したいものがあれば、出資を申し込みます。

これが、1つ目のステップです。

出資する

出資の申し込みをした上で、出資金を払い込みます。出資金を払い込むと、事業者から出資証明書が発行されます。これはとても重要な書類なので、大切に保管してください。

これが2つ目のステップで、この時点から運用が始まります。

分配金を受け取る

運用が始まったら、事業者から定期的に分配金が支払われます。投資家はそれを確認するだけで、その他にすることは特にありません。

現物の不動産投資であれば管理や家賃の回収などを自分でする必要がありますが、不動産小口化商品は物件の管理運営をすべて任せられるため、とても簡単です。

そもそも不動産小口化商品とは

ここでは、そもそも不動産小口化商品とはどんな投資商品なのかについて解説したいと思います。高額優良物件を小口化して投資しやすくした商品、という理解でも問題はありませんが、より詳しく知っておきたいという方は、以下の解説をお読みいただくことで理解が深まると思います。

不動産小口化商品の仕組み

先ほども述べたように、不動産小口化商品は「不動産」を「小口化」した「商品」です。数億円、数十億円といった高額物件を小口化することにより、個人投資家にも門戸が開かれていることが魅力です。

ACNの「Aシェア」は主に東京都心のオフィス物件を取り扱っていますが、それは今後もオフィス需要が旺盛であることが見込まれ、資産価値や賃料収入の低下が起きにくいからです。

投資価値の高い物件であることは分かっていても、高額すぎて個人には手が届かない。その問題を解決するのが、不動産小口化商品です。不動産投資のハードルを下げて投資の選択肢を広げることにも貢献しており、これからも発展・拡大が期待されています。

匿名組合型と任意組合型

不動産小口化商品には大きく分けて、匿名組合型と任意組合型があります。これは不動産特定共同事業法という法律による分類で、法律ではもう1つ賃貸型もあります。ここでは販売件数の多い任意組合型と匿名組合型について解説しておきたいと思います。

こちらは、両者の違いを分かりやすくまとめた一覧表です。

| 任意組合型 | 匿名組合型 | |

| 最小投資額 | 数十~数百万円 | 1万円 |

| 物件の所有形態 | 物件の一部を所有 | 物件の収益を受け取る権利を所有 |

| 運用期間 | 数年~10年程度 | 数か月~1年程度 |

| 主な目的 | 相続対策、資産形成 | 資産形成 |

この他にも多くの違いがありますが、投資家が知っておくべき違いは上記の4点です。なお、「Aシェア」はこのうち任意組合型に属します。主な目的のところに相続対策とありますが、これは任意組合型特有のメリットなので、後述します。

最小投資額を比べると任意組合型のほうが高額ではありますが、相続対策を考える人にとっては有効な対策を講じるかどうかで数百万円もしくはそれ以上の違いが生じるため、現実的な投資額ともいえるでしょう。

他の不動産関連商品との違い

不動産を「小口化」する関連商品は、他にもあります。代表的なのは、REITと不動産クラウドファンディングでしょう。これらの投資商品と不動産小口化商品との違いについても一覧表にまとめました。

| REIT | 不動産クラウドファンディング | |

| 最小投資額 | 数千円 | 1万円程度 |

| 物件の所有形態 | 物件の収益を受け取る権利を所有 | 物件の収益を受け取る権利を所有 |

| 運用期間 | 保有期間=運用期間 | 数か月~1年程度 |

| 主な目的 | 資産形成 | 資産形成 |

| 投資方法 | 証券口座を通じて購入 | 事業者のサイトで申し込み |

いずれも数千円もしくは1万円程度から投資が可能なので、少額投資に対応しています。物件の所有形態については両者ともに「収益を受け取る権利」を所有するだけであり、不動産の一部を所有するわけではないため、相続対策といった効果はありません。

REITのなかにはJ-REITといって東京証券取引所に上場している銘柄群もあるため購入や売却がとても簡単で、株式と同じ感覚で投資ができます。一方の不動産クラウドファンディングは事業者の販売ページを通じて購入しますが、いつでも希望する案件が売り出されているとは限らず、投資のしやすさという点ではREITのほうが上でしょう。

また、REITは基本的に運用が終わることがなく、保有している期間がそのまま運用期間です。

不動産小口化商品のメリット

不動産小口化商品は、現物不動産やこれまでの不動産関連商品ではできなかったことを実現するために生まれました。そのためメリットがとても多く、ここでは不動産小口化商品を購入することで得られるメリットを1つずつ紹介したいと思います。

個人では買えないような高額優良物件に投資できる

ここまで何度か述べているメリットですが、高額優良物件に個人投資家が手の届く価格で投資ができることは、最大のメリットといえます。首都圏など大都市圏では不動産価格の高止まりが続いており、ますます個人では手が届きにくくなっています。

そんな状況下だけに、優良物件をより多くの投資家に販売できる仕組みとして期待されています。

目利き不要

不動産小口化商品はプロである事業者が厳選した物件だけを取り扱っているため、投資家は目利き不要です。不動産投資の初心者にとって目利きがないことは不利になってしまいますが、不動産小口化商品であれば初心者が不利になることはありません。

管理不要

アパートやマンションなど現物の不動産を自己所有する場合は、管理が必要です。自分で管理しないとしても、管理会社を選んで委託する必要があります。

不動産小口化商品は事業者が管理を行うため、投資家は管理不要です。不動産の管理にも特有のノウハウが求められるため、この点でも初心者が不利になることがないのは大きなメリットです。

分散投資をしやすい

任意組合型の不動産小口化商品であっても小口化されているため、投資額は数百万円規模です。数千万円規模の資産を投資したい場合、現物であれば1つの物件しか買えないと思いますが、小口化商品であれば複数の物件に分散が可能です。

単一の物件に集中投資をして運命を共にするよりも、複数の物件に分散投資をするほうが投資の安全性が高まります。

不動産小口化商品が相続対策になる理由

ここまで何度か不動産小口化商品の相続対策としてのメリットに触れてきました。ここでは相続対策にフォーカスして、その仕組みについて解説します。

小口化されているため遺産分割もしやすい

不動産を相続する際に問題になりやすいのが、分割方法です。1つの不動産物件を複数の相続人で物理的に分割するのは難しいため、別の方法を検討する必要があります。

不動産小口化商品は文字通り小口化されているため、物理的な分割が可能です。例えば配偶者と2人の子がいる人の相続の場合、8口保有しておくことで配偶者に4口、2人の子には2口ずつといった相続が可能になります。

遺産分割はトラブルに発展するリスクもあるため、それを防ぐためにも不動産小口化商品は有効です。

相続対策が投資の目的に含まれているのであれば、現物不動産もしくは不動産小口化商品を選ぶのがよいでしょう。

不動産小口化商品の注意点

とてもメリットや魅力の多い不動産小口化商品ですが、もちろんデメリットやリスク、注意点もあります。ここでは不動産小口化商品を始めるのにあたって知っておくべき注意点について解説します。

融資を利用できない

現物不動産に近い性質を持つ任意組合型の不動産小口化商品ですが、融資を利用して購入することはできません。この点は、金融機関の融資を利用できる現物不動産との大きな違いです。

とはいえ、不動産小口化商品はそもそも小口化されているため、融資を利用しなくても個人投資家が買いやすい価格帯で販売されています。この価格帯の投資商品を自己資金で購入するのが難しい場合は、他の投資商品を検討するのが得策でしょう。

現物不動産と同様のリスクがある

不動産小口化商品は、間接的な不動産投資ともいえます。購入している小口化商品は紐づけられている現物の不動産があるため、その不動産には資産価値の低下や空室発生による賃料収入の低下といったリスクがあります。

さらに自然災害による物件へのダメージといったリスクもありますが、これらはいずれも現物不動産投資と同様のものです。

小口化されているといっても不動産投資の一種であることに変わりはないため、リスクがあることを留意しておく必要があります。

中途解約すると損になることも

不動産小口化商品には、それぞれ運用期間が設定されています。その運用期間の途中で解約したくなったとしても、解約できないケースや、解約できたとしても損になってしまうケースがあります。

これはREITなど期限のない投資商品とは異なるリスクなので、投資の前には運用期間がいつまでなのか、そしてもし途中解約をするとどうなるのかといった点をしっかり確認するようにしましょう。

まとめ

現物不動産投資のメリットをしっかり残しつつ、少額からでも投資が可能な不動産小口化商品は、不動産投資の新たな選択肢です。

「Aシェア」は、そんな不動産小口化商品のメリットをすべて備えた投資商品なので、まずはどんな投資案件があるのかを、資料請求を通じてご覧になってみてはいかがでしょうか。